執筆者: 川口 和宏(かわぐち ともひろ)

年金コンサルティング コンサルティングアクチュアリー / 米国アクチュアリー会正会員 / CERA (Chartered Enterprise Risk Analyst)

M&Aにおける「スタンドアローンイシュー」の存在をご存知だろうか?

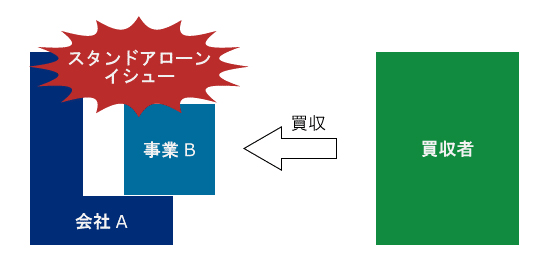

これは、買収の対象である事業(あるいは会社)が、それまでの会社(あるいは会社グループ)との関係から離れて独立するときに起こる問題の総称である。

例えば、会社Aを丸ごと買収するのではなく、事業Bのみを買収する場合、仮に会社Aの販売チャネルを利用させてもらえなくなると、従来に比べて大きく売り上げが落ちてしまうかもしれない、などといった問題が想定される。

人事機能は会社(あるいは会社グループ)全体で共有されていることが多く、スタンドアローンイシューの発生頻度が高い領域と言える。例えば、給与支払いを含めた人事業務管理システムや企業年金・保険といった福利厚生制度がディール後に提供されなくなるのであれば、代替手段の手当ては早急に済ませる必要がある。

こうした人事関連のスタンドアローンイシューへの対処は、ある程度の人手や時間等のリソースを要するため、買収の意思決定を下す前に、人事デュー・デリジェンスを通して相当程度の検討を済ませている状態が望ましい。さらに言えば、スタンドアローンイシューを洗い出し、それを買収価格あるいはPMI(Post Merger Integration: M&A成立後の組織統合および経営)の青写真に適切に織り込み、DA(Definitive Agreement: 最終合意)への記載に反映させることこそ、人事デュー・デリジェンスの主な目的であると言える。

さて、話は少し変わるが、筆者は最近In-Outディール(日本企業が海外企業を買収するディール)に関わることが多く、実際にその案件数自体もここ数年で急速に増えているようだ。一時の大変な円高もそのきっかけではあったろうが、日本企業の切迫したグローバル化への取り組みが本質的な理由ではないかと思う。

日本企業にとっては、日本企業より海外企業の方が買収の難易度は一般に高く、スタンドアローンイシューの複雑度も増す傾向にある。海外の企業年金に関したディールイシューは枚挙に暇がないが、今回はIn-Outディールでお目にかかる頻度が高いであろう米国で、現在最も一般的な企業年金制度と言える401(k) 制度に関するスタンドアローンイシューを紹介したい。

現在、企業年金の世界では「リスク」の取り扱いへの関心が高まっている。従来の企業年金の多くは、DB(Defined Benefit: 確定給付)型といって、どの従業員にどのくらいの金額をいつ支払うことになるのか分からないという不確実性に加え、積立資産がある場合にはその運用も会社が責任を負って行う必要があり、かなりのリスクの引き受けを企業に強いていた。

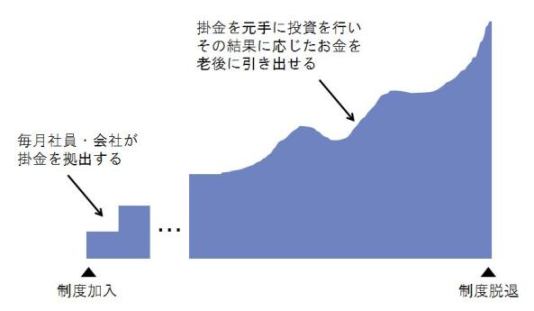

一方、米国では、DC(Defined Contribution: 確定拠出)型の401(k) 制度という、社員・会社が拠出する掛金を社員個々人の裁量で運用させるタイプの退職金制度が普及している(日本の確定拠出年金制度もこれに類似している)。会社は上に示したようなリスクをとる必要がなく、社員としても税制面で優遇を受けながら自分の将来設計に応じた老後資金の準備ができるというメリットがあるため、米国企業の福利厚生の中でも大変重要なものの一つとなっている。

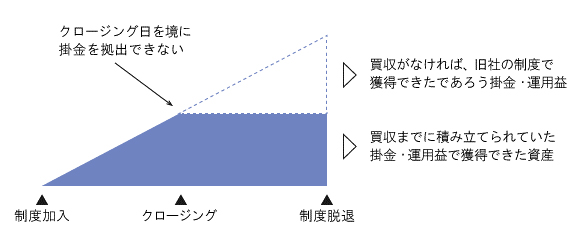

こうした制度を持つ企業から一部の事業部を買収すると、対象となる社員は通常クロージング時点で旧社に属さなくなるため、旧社の401(k) 制度での掛金拠出が認められなくなる*。これまで利用してきた福利厚生が有効でなくなるという意味において、この問題はスタンドアローンイシューの一種である。

旧社の 401(k) 制度の下で既に貯めてきた資産は、一定の条件を満たすことで同じ制度の下で運用し続けることも可能だが、特段の事情がない限りは、新社において代わりとなる 401(k) 制度を用意し、そこへ資産を移管して新たな 401(k) 制度の元手とすることの方が、掛金の拠出をこれまで同様に継続できることもあって、買収の対象となった社員の心情・士気の面からは一般的に望ましい。

以下では、このようなイシューに対して、代わりとなる 401(k) 制度を用意する場合の一般的な対応と留意点を述べていきたい。

まず検討すべきなのは、代わりとなる制度をどう用意するかという点である。選択肢は以下の2つとなる。

なお、401(k) 制度を実施する企業は、その税制優遇を維持するためにNon-discrimination Testing (差別禁止テスト)というものを通して、給与水準が高い社員がそうではない社員に比して優遇され過ぎていないことを示す必要がある。これはどちらの対応をとっても課せられるプロセスであり、緻密な数理計算を要することもあって専門家のサポートを依頼することが一般的である。

| 対応 | 所要時間 | 給付設計の自由度 | 備考 |

|---|---|---|---|

| (1) | 長い | 高い (ゼロベースで詳細を設計できる) |

|

| (2) | 短い | 低い (基本的に既存の制度の 取り決めを踏襲する) |

現地法人で401(k)制度を実施して いなければこの選択肢はとり得ない |

次に、いずれかの方法で用意した受け皿となる制度に、旧社制度の資産を移管する際、以下の2つの方法のどちらかを選択する必要がある。

| 対応 | 所要時間 | 備考 |

|---|---|---|

| (a) | 短い | 社員は分配された資産を新たな制度に移さずに旧社制度に残す、現金と して保有する、など自身の責任で柔軟に対応を選択できる |

| (b) | 長い | 資産を一括で移管できるため制度の運営管理機関に対して事務手続き やフィーの面で強い交渉力を持てる一方で、社員は(a) のような柔軟性は 見込めなくなる |

最後に、上記のような検討を済ませた上でクロージング日を迎えても、社員が従来通り掛金の拠出を再開できるようになるまで、クロージング日から数えて1-3か月ほどかかってしまうケースが多く、そのことに対して社員が不満や不安を抱かないよう、買収後に予定している対応を適切に伝える気配りも肝要である。

これらの事項は、特に資産の移管はディールストラクチャーによって制限されるケースもあるため、デュー・デリジェンスの段階からクロージング後の対応を検討・決定しておき、DA (Definitive Agreement: 正式契約) の条項に買収における意向を適切に反映させておくことが望ましい。言うまでもないことであるが、どちらの項目においてもどの選択肢が望ましいかということはディール毎の事情に大きく依存するため、他のディールイシューと同様に真摯に議論・検討を進めていかなければならない。

DB型の年金制度は、会計上の債務・費用が財務デュー・デリジェンスやプライシングの場面で議論の俎上に載せられるため、(人事的側面から十分なレベルと言えるかはさておき)イシューに対するアンテナが比較的立ちやすい領域であるが、DC型の年金制度は人事デュー・デリジェンスを行わない限りはそのイシューが認知される機会がなく、福利厚生としての重要度の割には見落とされやすい分野であり、買収を検討・実施する際に一層の留意を要する項目であると言える。